来源:第一财经

人口红利从长期、金融红利从中期、政策红利从短期,三大基本面因素不断趋同,终于在三大背离出现的时候叠加在一起,形成合力,主导房地产行业开始步入下一个生命周期阶段——成熟期。这次房地产业拐点的来临,并不是行业生死存亡的转折点,只是行业从夏天步入了秋天,凛冬不会来临。房地产业将从土地竞争步入产品竞争时代,未来的房企将越来越像制造企业,真正开始回归正常企业所应该有的属性:雕琢产品、深耕市场、客户至上。

当前房地产行业正面临三大背离

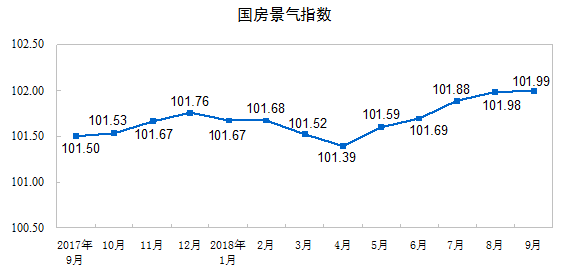

从行业数据表现来看,当前房地产行业正面临三大背离。

(一)供求端的背离。

地产投资增速高位与销量增速低位相背离,未来回款压力恐成为压垮骆驼特别是中小骆驼的最后一根稻草。

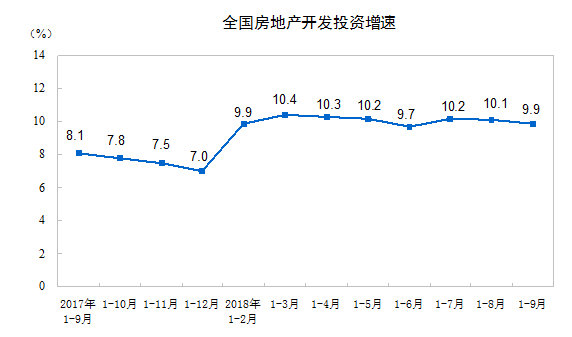

从国家统计局数据看,今年房地产行业保持高位增长态势:前三季度,全国房地产开发投资完成88665亿元,同比增长9.9%,维持高位增长;而房地产销量增速则开始低位放缓,前三季度商品房销售面积119313万平方米,同比仅增长2.9%,增速在1~8月份4.0%的基础上大幅回落1.1个百分点。供给的高增长与销售的低增长呈现出显著背离,但展望未来,背离最终仍将走向趋同。

从投资结构来看,投资增长主要受土地购置费以及施工成本上升的推动,预计未来随着房企资金压力加大,房地产投资增速会趋于回落。因此,未来供给和需求端增长同步放缓会是大概率走势。在需求倒逼供给放缓的走势下,房地产企业的销售回款就成为周转的最关键环节。负债率过高或者融资能力较差的中小企业面临的生存压力会更大。

(二)资金端的背离。

短期资金改善与长期资金趋紧相背离,融资成本未来不断升高,房企扩张能力会不断受限。

这种背离的形成,一方面缘于当前金融环境总体处于“宽货币、紧信用”的局面,短期资金面总体较上半年宽松,但长期来看,美元加息周期下国际货币环境只会越来越紧。另一方面,得益于债券融资放行,以及这轮上涨周期销售强劲带来的定金及预付款大幅增加,房企自筹资金增加,短期资金面改善。

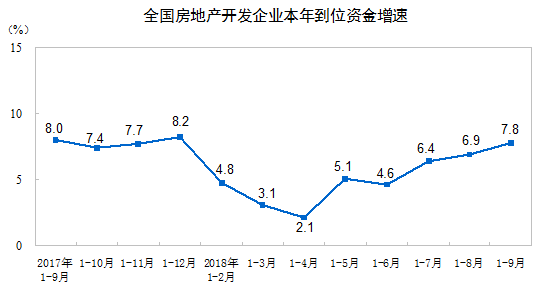

今年1~9月份,房地产开发企业到位资金121882亿元,同比增长7.8%,增速比1~8月份提高0.9个百分点。其中,国内贷款18041亿元,下降5.1%;利用外资43亿元,下降61.7%;自筹资金40596亿元,增长11.4%;定金及预收款40259亿元,增长16.3%;个人按揭贷款17522亿元,下降1.2%。但长期来看,房企不但与其他企业一样,面临融资成本不断抬升的问题,还将面临政策严控资金流入房地产的融资渠道定向收窄问题。个人按揭贷款的下降,也印证了销售增速放缓的隐忧。

(三)企业行为出现背离。

房企补库存需求强烈与土地溢价率下降相背离,反映在风险与机会面前房企决策将更加迷茫。

这还算不上焦虑,而是困惑,体现在决策上就是企业决策的犹豫和分化。三季度末,商品房待售面积53191万平方米,比8月末减少682万平方米。其中,住宅待售面积减少437万平方米。商品房待售面积创近4年来新低,住宅待售面积更是降至2013年以来新低。

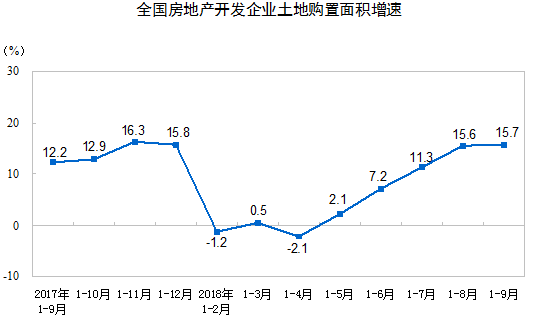

企业补库存需求极其强烈:前三季度,房地产开发企业土地购置面积19366万平方米,同比增长15.7%,增速比1~8月份提高0.1个百分点,创年内新高。但这次与以往不同的是,企业在参考过往经营逻辑积极补库存的过程中,拿地胆气却越来越弱:据中指300城土地市场数据,三季度流拍面积占总推出面积的9.3%,为近年来最高值;9月房企拿地溢价率持续走低至7.19%,远低于去年同期的28.08%,创近年新低。可以看出,房企在担心踏空与不敢做多两种情绪中不断切换,决策难度更大,茫然更甚于焦虑。

行业的三个背离,从供求端到资金端到经营端,从外到内、从宏观到微观逐层显现,体现了供需矛盾小周期拐点临近的特征。但这一次的周期拐点和之前我们所说的中国房地产3年一个周期不一样的地方在于,这次的周期拐点不只是反映了短期供需变化的小周期拐点,还叠加了行业生命周期的大拐点——因为从基本面来看,支撑房地产行业高速成长的三大红利正在消失。

人口、政策、金融基本面三大红利正在消失

决定房地产行业大生命周期的三个基本面正在发生转折性变化,支撑行业成长期高速发展的三大红利正在消失,行业正从成长期迈入中低速发展的成熟期。

(一)人口红利正在消失。

我国正加速步入老龄化社会,更不利的是,生育率还在屡创新低。当前我国人口老龄化趋势已经非常明显,60周岁以上老人占比从2011年的13.7%上升到2017年的17.3%,上升势头在今后较长一段时期内仍将延续。比老龄化更严重的是,生育率屡创新低,未来住房消费的新增数量在减少。

生育率低本是发达国家普遍面临的一个问题,但早期计划生育政策的实施,导致我国生育率相对经济发展水平过早下降,比欧美国家更早迎来了这个难题。根据第六次人口普查数据,我国2010年总和生育率仅为1.18,而同期发达国家为1.7。统计局抽样调查数据显示,我国一孩生育率已经从1990年的40.7%,下降到2016年的19.87%。人口红利的消失,意味着市场容量(即潜在总需求)将缩水,企业难以享受到行业规模快速扩张带来的上车红利。

(二)金融红利正在消失。

商品房时代,房地产与金融是双生子。一方面,金融杠杆调节潜在需求向有效需求转化;另一方面,融资成本决定了房企的供给规模和速度。全球货币大放水时代,房地产一直是容纳货币大水的主战场,在各种杠杆手段的加持下,买得起房的有效需求不断增多,支撑房价一路上涨。

随着美国开启加息周期和国内金融去杠杆的推进,货币宽松周期正式结束。近年来,人民币各项存款余额增速不断走低,今年7、8、9月人民币各项存款余额同比增长分别为8.5%、8.3%、8.5%,处于历史低值,其中8月增速创近40年来新低;而居民贷款却在不断走高,反映出实际购买能力在衰减,居民杠杆率过高将对楼市的销售端带来冲击,过去投资客“有钱任性”、消费者“人傻钱多”的宽松金融局面已经远去,有效需求(非潜在需求)不断萎缩。

而地产企业端面临的融资环境,从国际到国内,全面从宽松转为紧张。单B区间评级的地产企业美元债发行利率已经从去年的6%飙升到当前的10%以上,且认购并不积极。国内更是严控资金违规流向房地产,地产公司融资成本也在攀升:2016年,国内上市公司私募债平均发行利率在4%~5%,2018年下半年已经升至7%以上;信托融资综合成本已经升至13%以上。缺乏融资渠道的中小房企民间融资成本更高。长期货币宽松的金融红利已逐步远去。

(三)政策红利正在消失。

十九大以来,中央对地产行业发展的一系列政策指导表明,房地产行业多年来享受的政策红利正在消失。近十年来,房屋价格的脉冲式上涨,迅速推高了房价、透支了行业发展潜力。房产需求占用了大量的贷款份额、消耗了居民大量的存款,而且投资、投机需求过盛,加剧了存贷结构恶化问题,已经对其他类型消费和实业投资产生较大的挤出效应。

中央提出的“房住不炒”定位和“坚决遏制房价上涨”的定调,进一步削弱了房屋的金融属性,房地产税、共有产权房、租赁住房等一系列长效机制的推进,将从政策层面不断重塑房地产行业的发展逻辑,让行业发展由快变慢、从野蛮生长到成熟理性。

综上所述,人口红利从长期、金融红利从中期、政策红利从短期,三大基本面因素不断趋同,终于在三大背离出现的时候叠加在一起,形成合力,主导房地产行业开始步入下一个生命周期阶段——成熟期。

拐点并非转折点,凛冬不会来临

一提到房地产行业拐点,业界和学术界往往会爆发较为激烈的争论,一方认为城镇化长期利好下,房价涨势未尽;另一方则认为房价非理性上涨,消耗民众财富,挤压其他产业生存空间。

上述争论产生的根源,在于忽略了一个产业在不同发展阶段具有不同的特征:在高速成长期,“野蛮生长”正常不过,只不过房地产行业和民生关联更大,加之金融属性太甚,加剧了财富分配两极化,所以政府对其调控比对其他行业调控更多。这是可以理解的,也是必需的,因为市场不是万能的,需要市场和政府两只手协调,但是协调的度确实考验管理者智慧。

房地产行业步入成熟期后,快速成长期面临的一些“野蛮”问题将逐渐消失,但并不会像一些悲观者所认为的“冬天来了”。“活下去”更多的是对资金链的考验,是对前几年野蛮扩张模式的矫正。这次房地产拐点的来临,并不是行业生死存亡的转折点,只是行业从夏天步入了秋天,凛冬不会来临。

房地产行业将从土地竞争步入产品竞争时代

成熟期的到来虽然不是冬天,但是对房企来说,拍地后“躺在土地上挣钱”的舒服日子结束了,而对于高负债和低效率企业来说,则更痛苦。如何应对?

一个产业在成长期的显著行为,就是企业疯狂占有上游资源,因为在卖方市场态势下,谁拥有的资源越多,谁生产的产品就越多,谁的规模和利润就越大。在成熟期初期,土地竞争还是会有一定效果,但是随着成熟期的不断深化,土地竞争将转为产品竞争。

伴随着中国城镇化率速度放缓,成熟期的房企要主动转向高质量发展。房地产企业要学会像一个制造企业、一个其他行业的普通企业一样,以产品为核心打造企业生态,通过提升产品吸引力来获得市场份额。所有企业家的经营理念必须及时转变,因为这次行业拐点和以前不一样——这次是行业生命周期的大拐点,不再是如以前仅关乎政策是否放开、房价是否涨跌的小拐点。差异化竞争、品牌战略等一些消费品企业常用的名词将不断出现,周转率、产品定位等浅度应用的词汇将被深度研究和使用。

未来的房地产企业将越来越像一个制造企业,真正开始回归正常企业所应该有的属性:雕琢产品、深耕市场、客户至上。

在产品竞争时代,龙头企业和中小企业会有不同的发展战略,但经营重心都将逐渐后移,效率和利润远比速度和规模更重要,因为做强比做大更难,而活下去也比冲规模更关键!

(吴中宝系中国人民大学经济学博士,荣秋艳系北京大学经济学硕士)

| 昵称: | 验证码: | ||

浙公网安备 33102402000286号

浙公网安备 33102402000286号